|

[시사주간=이서진기자] 저금리 기조가 뿌리를 내리자 이런 고민이 깊어지고 있다. 은행 예금을 이용할 경우 '쥐꼬리 이자'로 만족해야 하고, 주식에 투자하자니 '투자손실' 때문에 두려움이 앞선다.

하지만 걱정을 덜 수 있는 대안은 있다. 공모주나 배당주 투자가 대표적인 예다.

공모주와 배당주가 '시중금리 알파(α)' 투자처로 각광받고 있다. 신규 상장 기업에 대한 투자가 높은 수익을 올리자 공모주 청약에만 1조원 이상의 자금이 몰리는 현상도 벌어진다.

정부가 기업의 배당확대 정책을 추진함에 따라 배당주에 대한 관심 또한 높아졌다. 이런 인기를 반영하듯 국내 주식형 펀드에서는 자금이 계속 빠져나가는 반면 배당주 펀드에는 자금이 계속 들어오고 있다.

◇공모주 열기 '후끈'…청약에 수조원 몰려

하나대투증권에 따르면 올 들어 8월말 현재까지 유가증권시장 및 코스닥시장에 상장한 14개사(기업인수목적회사, 이전상장기업 등은 제외)의 일반공모 경쟁률은 평균 637대 1이다.

이 중 트루윈, 오이솔루션, 감마누 등 3개사는 경쟁률이 무려 1000대 1을 넘어서기도 했다.

이동통신 기지국 안테나 생산업체인 감마누의 경우 일반투자자 배정물량 7만2000주 청약에 1억7260주의 신청 물량이 몰렸다. 이에 따라 최종 경쟁률은 1389.86대 1을 기록했다.

청약 경쟁률이 높다보니 공모 규모가 큰 '대어(大魚)'급 공모주 청약에는 무려 4조원 이상의 자금이 몰리기도 했다.

삼성증권이 주관한 BGF리테일은 123만2006주에 2억2336만1000주가 몰려 청약 증거금만 4조5789억원에 달했다. 이는 2010년 삼성생명 상장 이후 최대 규모다. 쿠쿠전자에도 4조4632억원의 자금이 몰려들었다.

이처럼 공모주 투자 열기가 뜨거워진 것은 저금리 기조로 마땅한 투자대안을 찾기 힘든 상황에서 높은 수익을 기대할 수 있기 때문이다. 공모주는 보통 동종 업종 주가에 비해 20~30% 할인된다.

실제로 올해 신규 상장한 종목 14개사 가운데 11개사가 상장 당일 시초가가 공모가보다 높은 수준을 나타냈다. 대표적으로 인터파크INT는 시초가가 1만5400원으로 공모가(7700원) 대비 100% 상승했다.

오이솔루션(100%), 창해에탄올(100%), 감마누(100%), 쿠쿠전자(73%), 덕신하우징(67%) 등도 높은 투자 수익률을 나타냈다. 즉 청약을 통해 주식을 매입, 상장 첫날 팔았다면 상당한 차익을 볼 수 있었다는 뜻이다.

허은경 한국투자증권 연구원은 "공모주에 투자하는 가장 안전하고 확실한 방법은 공모에 참여한 뒤 상장일에 매도하는 것"이라며 "이런 전략을 실행하면 2010~2013년 평균 실현 수익률이 26%에 달했다"고 설명했다.

◇'분리과세 하이일드펀드'에도 관심

문제는 일반투자자가 청약을 통해 공모주에 직접 투자하기 쉽지 않다는 점이다.

청약 경쟁이 치열해 배정받을 수 있는 물량 자체가 많지 않을 뿐더러 주관사를 찾아 청약일을 맞춰야 하는 것도 번거롭기 때문이다. 청약 증거금을 마련해야 하는 것도 부담 요인이다.

이럴 때는 공모주 펀드를 활용하는 것도 하나의 방법이다. 공모주 펀드는 자산의 대부분을 안전한 채권에 투자하고, 20~30% 정도만 공모주에 투자한다.

최근에는 공모주 펀드 성격을 가진 '분리과세 하이일드펀드'가 큰 인기를 끌고 있다. 금융투자협회에 따르면 지난 3월 도입된 하이일드펀드(공·사모)는 출시 5개월 만에 설정액 1조원을 돌파했다.

이 펀드는 자산의 60% 이상을 국내 채권에 투자하고, 30% 이상은 BBB 이하 비우량 채권이나 코넥스 주식에 투자한다. 그 대신 분리과세 등 세제상 인센티브와 공모주 10%를 우선 배정하는 혜택을 제공한다.

김후정 동양증권 연구원은 "하이일드채권에 투자하면서 공모주 투자로 추가 수익을 올릴 수 있는 펀드의 특성을 파악한 후 투자해야 한다"고 조언했다.

한편 공모주 투자에 대한 관심은 당분간 지속될 것으로 보인다. 최근 삼성SDS에 이어 제일모직이 유가증권시장 상장 예비심사신청서를 접수하면서 연내 상장이 가능할 전망이다.

허 연구원은 "양사의 예상 공모 자금은 약 2조원을 웃돌 것"이라며 "이런 요인들이 투자자들의 관심을 공모시장에 집중시켜 하반기에도 공모주 투자는 각광을 받을 것"이라고 내다봤다.

◇배당확대 기대…유망 배당주 찾기 '분주'

공모주와 함께 배당주도 저금리 시대의 투자처로 떠오르고 있다.

특히 최경환 경제팀이 내수 활성화를 위해 사내 유보금에 대한 과세 방안 등 기업의 배당확대 정책을 추진하면서 하반기 들어 배당주에 대한 관심은 더욱 뜨거워졌다.

이에 따라 증권가에서도 배당수익률이 높을 것으로 예상되는 종목 찾기에 분주한 모습이다.

한화투자증권은 올해 예상 배당수익률 상위 종목으로 ▲무림P&P ▲하이트진로 ▲한국쉘석유 ▲대덕전자 ▲종근당홀딩스 ▲SK텔레콤 ▲KT&G ▲이수화학 등 20개사를 꼽았다.

박성현 연구원은 "배당주를 선택할 때는 단순히 수익률 뿐만 아니라 기업이 얼마나 안정적인지도 고려해야 한다"며 "이런 기업들의 배당수익률은 대략 2~3% 선에서 형성되고 있다"고 분석했다.

NH농협증권도 ▲포스코 ▲SK텔레콤 ▲KT&G ▲강원랜드 ▲한전KPS ▲동서 ▲하이트진로 등 15개사를 향후 1년간 관심을 가질 만한 배당관심주로 선정했다.

◇배당주 펀드에 '뭉칫돈' 몰려

배당에 대한 관심이 높아지면서 배당주 펀드의 흥행 바람도 거세다.

펀드평가사 제로인에 따르면 올 들어 지난 18일까지 상장지수펀드(ETF)를 제외한 배당주 펀드에는 1조6341억원의 자금이 유입됐다.

같은 기간 전체 국내 주식형 펀드에서 5조5994억원의 자금이 빠져나간 것을 감안하면 괄목할 만한 성과다. 최근 자금이 많이 들어오고 있는 배당 주식혼합형 펀드(7839억원)까지 포함하면 2조원을 훌쩍 넘어선다.

자금이 가장 많이 들어온 배당주 펀드는 신영자산운용이 운용하는 '신영밸류고배당(9962억원)'이다. '베어링고배당(2435억원)', '한국밸류10년투자배당(920억원)' 등에도 많은 자금이 유입됐다.

특히 배당 주식혼합형 펀드인 미래에셋자산운용의 '미래에셋배당프리미엄'에는 5411억원의 자금이 들어왔다. 이 펀드는 배당주를 통한 고배당 전략과 채권투자 전략으로 안정적인 수익을 추구한다.

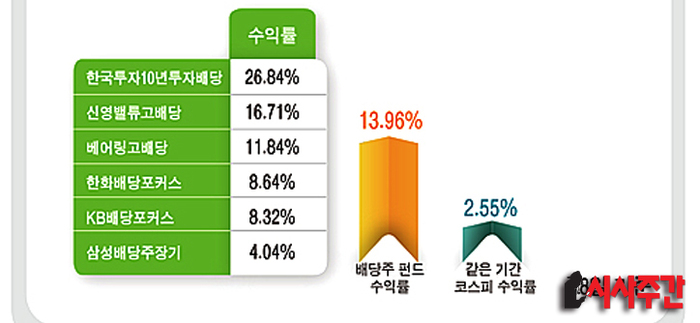

배당주 펀드의 성과도 우수하다. 연초 이후 수익률은 13.96%로 같은 기간 코스피 수익률(2.55%)을 크게 웃돌았다. 규모가 가장 큰 '신영밸류고배당'의 수익률은 16.71%로 집계됐다.

이렇다 보니 최근 운용사에서는 너도나도 배당주 펀드를 선보이고 있다. 최근 한 달 사이 신규 출시된 상품만 5개에 달한다.

동부자산운용이 '동부진주찾기고배당펀드'를 출시했고, KB자산운용은 'KB리서치고배당펀드', 한국투자신탁운용은 '한국투자배당리더펀드'를 선보였다. KTB자산운용과 트러스톤자산운용도 펀드를 출시했다.

오온수 현대증권 연구원은 "저금리 환경과 은퇴소득 수요 증가, 정부 정책에 따른 영향 등으로 배당투자 매력은 하반기에도 지속될 것"이라며 "다만 최근 성과에 기대해 기대수익을 높게 잡기보다는 중장기 투자관점으로 접근하는 것이 중요하다"고 조언했다. SW

Tag

#여유자금

저작권자 © 시사주간 무단전재 및 재배포 금지